Семейная ипотека

Ипотека с господдержкой для семей с детьми на:

О программе

Программа распространяется на семьи, имеющие:

ребёнка, который не достиг возраста 7 лет на дату заключения кредитного договора

двух и более детей, которые не достигли возраста 18 лет на дату заключения кредитного договора

ребёнка, которому установлена категория «ребенок-инвалид»

Ипотека — это просто

Новостройка

Подбираете квартиру на первичном рынке? Обратите внимание на наш список аккредитованных объектов, в банке ДОМ.РФ их более 7000! Не нашли свой объект? Обратитесь к менеджеру и банк запросит необходимые документы у застройщика для аккредитации.

Вторичка

Хотите купить готовое жилье? Для приобретения готового жилья по программе Семейная ипотека первым собственником должно быть юридическое лицо. К этапу рассмотрения объекта недвижимости закажите отчет об оценке. Отчет можно заказать у наших партнеров или предоставить свой.

Жилой дом

Рассматриваете проживание в отдельном доме? Вы можете купить готовый дом или построить его с помощью подрядчика на своем участке или включите в ипотеку покупку земли

до 31 декабря 2030 года

1При предоставлении кредита заемщику, имеющему двух и более детей, которые не достигли возраста 18 лет на дату заключения кредитного договора – в городах РФ с численностью населения не более 50 тыс. человек (за исключением Москвы, МО, Санкт-Петербурга и ЛО) или в субъекте РФ , согласно перечню.

2Для семей, имеющих ребёнка-гражданина РФ, которому установлена категория «ребёнок-инвалид»

3Не применяется для заемщиков, имеющих двух и более детей, которые не достигли возраста 18 лет на дату заключения кредитного договора

4Для семей, имеющих ребенка-гражданина РФ, не достигшего 7 лет на дату заключения Кредитного договора

С 23.12.2023 Заемщик не должен являться или ранее являться заемщиком, созаёмщиком или поручителем по другому ипотечному кредиту заключенному, по любой другой программе с государственной поддержкой.

При этом возможно оформление второго льготного кредита по Семейной ипотеке после 23.12.2023 г. только в случае рождения следующего ребёнка и закрытия первого льготного кредита.

От 3 до 30 лет

От 20,01%

18,462% - 21,025%

6%

6%

1В расчёте учитывалось: отсутствие страхования жизни и здоровья, стоимость оценки недвижимости — 2 400 руб., расходы на оплату государственной пошлины за регистрацию права собственности – 4000 руб., стоимость страхования недвижимости — 0,144% от задолженности по кредиту. Субсидирование процентной ставки не учитывалось. При другой стоимости оценки недвижимости, страхования, акции, скидок или услуг полная стоимость кредита будет иная. Определено требованиями Федерального закона №353-ФЗ

Условия носят информационный характер и не являются публичной офертой. Размер ставки не учитывает индивидуальные характеристики клиента: его кредитную историю, информацию о занятости и иные факторы. Итоговые параметры кредита определяются при заключении договора

+ 1% п.п. в случае отказа от оформления страхования жизни и здоровья заёмщика

от -0,01 п.п. при условии внесения единовременного платежа при оформлении кредита. Период действия скидки к процентной ставке - от 1 года до 10 лет или на весь срок кредита

Стаж на текущем месте работы (на текущем и предыдущем в случае перехода на новое место работы в порядке перевода) или стаж занятия предпринимательской деятельностью, частной практикой - не менее 3 месяцев

По одному кредиту созаемщиками могут быть до 4 человек, включая гражданских супругов, близких родственников

Недвижимость на этапе строительства должна находиться в доме из перечня аккредитованных объектов. Если вы выбрали дом вне перечня, наш менеджер свяжется с застройщиком — документы на новые объекты мы рассматриваем от 2 дней.

При покупке готового объекта предоставьте в банк отчёт об оценке недвижимости от оценочной компании сроком действия до 6 месяцев

Для семей с двумя и более детьми, которые не достигли возраста 18 лет на дату заключения кредитного договора, приобретение квартиры/таунхауса возможно только в городах РФ с численностью населения не более 50 тыс. человек (за исключением Москвы, МО, Санкт-Петербурга и ЛО) или в субъекте РФ, согласно перечню

Находится внутри границ г. Москвы/Московской области/г. Санкт-Петербурга/Ленинградской области

ИЛИ

Удаленность от населенного пункта, в зависимости от его численности:

Альтернативное отопление — электроотопление, газгольдер и другое, кроме печного

Жилой дом строится по договору подряда со строительной организацией и расчетами с использованием счета эскроу, открытого в банке

Кредит оформлен не менее 6 месяцев назад

Не проводилась

Один из заёмщиков по существующему кредиту должен являться заёмщиком при рефинансировании

Личное страхование заёмщика. При отсутствии процентная ставка по ипотеке повышается на 1%

Что такое семейная ипотека?

Это специализированная программа ипотечного кредитования с государственной поддержкой, которой могут воспользоваться:

- семейная пара с ребёнком

- многодетная семья

- родитель с ребёнком

Условия программы действуют при условии заключения кредитного договора до 31 декабря 2030 г.

Какое жилье подходит под ипотеку?

Программу ипотеки с господдержкой можно использовать для:

- приобретения квартиры и жилого дома с земельным участком на первичном рынке

- приобретения квартиры, жилого дома с земельным участком или таунхауса на вторичном рынке

- строительство жилого дома силами подрядчика на собственном земельном участке или с покупкой земельного участка при осуществлении расчетов по договору подряда через счёт эскроу, открытый в банке

Дадут ли кредит, если дети находятся под опекой?

Для подачи документов необходимо предъявить свидетельство о рождении ребенка, в котором заемщик указан как родитель.

Дополнительно программой могут воспользоваться родители усыновленных и удочеренных детей, если дата рождения одного из детей входит в срок действия программы.

Нужно ли выделять доли детям при семейной ипотеке?

Нет, это необязательно. Доли детям нужно выделить, если:

- для погашения ипотеки используется материнский капитал;

- требуется защитить права ребенка, например, при приобретении жилья после продажи старой квартиры, где у ребенка была выделенная доля.

Как выделить доли при использовании материнского капитала для погашения части ипотечного кредита, описано в статье.

Как молодой семье получить ипотеку на покупку квартиры?

Если вы решили приобрести жильё по программе Семейная ипотека, следуйте шагам:

Шаг 1. Изучите условия программы

1. В программе могут участвовать семьи, в которых:

- есть ребёнок, не достигший возраста 7 лет на дату заключения кредитного договора;

- есть ребёнок с ограниченными возможностями

- два и более ребёнка, которые не достигли возраста 18 лет на дату заключения кредитного договора

2. Первоначальный взнос от 20%

3. Максимальная сумма кредита для Москвы, Московской области, Санкт-Петербурга и Ленинградской области — 12 млн. рублей, для других регионов — 6 млн. рублей;

Шаг 2. Подберите жильё, которое хотите приобрести

Ипотеку можно взять, если:

- квартира находится в уже сданной новостройке или в еще строящемся доме

- покупается готовый частный дом с участком/таунхаус

- приобретается земельный участок, если за покупкой последует строительство частного дома по договору подряда с использованием расчетов через счёт эскроу, открытый в банке

- планируется строительство частного дома на собственном участке по договору подряда с использованием расчетов через счёт эскроу, открытый в банке

Шаг 3. Заполните заявку на выдачу ипотечного кредита по льготной ставке

Заявку можно заполнить на сайте, в офисе или по телефону с оператором колл-центра банка. Банк имеет право оценивать платежеспособность потенциального заёмщика и устанавливать список нужных документов для рассмотрения заявки на выдачу ипотеки. Дождитесь решения банка по вашей заявке

Шаг 4. Заключите договор с банком и продавцом

Для безопасности расчётов по сделке банк использует аккредитив и эскроу-счета. Они позволяют обезопасить денежные средства в случаях, если сроки нарушены или строительство не завершено. Деньги поступят на счёт Продавца только после окончания строительства при покупке строящейся недвижимости или завершения регистрации собственности в пользу клиента при приобретении готового жилья

Шаг 5. Оформите страховку на квартиру

Квартира, приобретаемая в ипотеку, находится в залоге у банка. Согласно 102-ФЗ «Об ипотеке» страхование заложенного имущества является обязательным. Оформление других страховок добровольно, решение принимается заемщиком. Подробнее о страховании ипотеки мы рассказывали в статье

Шаг 6. Примите квартиру у застройщика по окончании строительства

Приемка квартиры – процесс проверки качества работ застройщика. Обнаруженные недостатки будут устранены бесплатно. Как правильно принять квартиру, подробно описано в статье.

Шаг 7. Зарегистрируйте право собственности и залог на квартиру

Это обязательный пункт, без него право собственности не возникнет. Провести регистрацию собственности можно через портал Госуслуги или МФЦ

Шаг 8. Получите имущественный вычет

При покупке недвижимости в ипотеку заемщик имеет право вернуть уплаченный НДФЛ со стоимости квартиры и суммы процентов.

Как быть, если квартира стоит больше, чем одобрил банк?

На одобренную банком сумму влияет большое количество факторов. В их числе:

- размер первоначального взноса

- выбранный срок погашения ипотеки

- ежемесячный доход заёмщика

- наличие других кредитных обязательств

- кредитная история заемщика и другие

Причин одобрения более низкой суммы кредита может быть несколько. Для увеличения одобренной суммы ипотеки потенциальный заемщик может скорректировать эти факторы после получения ответа по заявке. Обратитесь к менеджеру банка, это позволит понять, как именно вы можете повлиять на ситуацию.

Возможно ли повышение ставки по кредиту?

Ставка кредитования определяется в момент заключения договора, условия её изменения указаны в кредитном договоре. Банк не имеет права изменять ставку действующего договора в одностороннем порядке согласно Федеральному закону «О банках и банковской деятельности».

Однако банк вправе пересматривать условия кредитования по еще не выданным кредитным продуктам до момента заключения Кредитного договора. Например, напрямую на ставки влияет ключевая ставка Центрального Банка России.

Можно ли рефинансироваться на семейную ипотеку, если родился ребенок?

Да, по программе семейной ипотеки можно рефинансировать действующий кредит по льготной ставке.

Условие для рефинансирования – наличие в семье ребёнка, не достигшего возраста 7 лет или ребенка, не достигшего возраста 18 лет на дату заключения кредитного договора, которому установлена категория «ребёнок-инвалид».

Также кредитуемая недвижимость обязательно должна быть приобретена у первого собственника – юридического лица или инвестиционного фонда и его управляющей компании или индивидуального предпринимателя (застройщика).

Можно ли выделить долю в праве собственности для несовершеннолетнего в большем размере, чем указано в согласии от органов опеки?

Да, можно выделить долю в большем размере без дополнительного согласования с органами опеки.

Получите решение прямо сейчас

Выберите программу и рассчитайте условия в калькуляторе

Заполните в личном кабинете анкету по себе и созаёмщикам, а также выбранному объекту недвижимости

Получите решение онлайн от 1 дня

Выходите на сделку в любой удобный для вас день

- Все необходимые документы вы можете предоставить онлайн. К рассмотрению принимаются сканы или фотографии документов в хорошем качестве

- В любой момент вы можете вносить изменения в анкету: изменить программу и параметры кредита, корректировать личные данные, добавлять или удалять созаёмщиков

- Наши менеджеры всегда придут к вам на помощь. Вы можете обратиться к менеджеру через личный кабинет или по телефону

Что такое электронная закладная?

Это альтернатива привычной закладной. Сейчас её можно оформить не только при покупке готового жилья, но и при приобретении строящегося объекта

В чём преимущества оформления электронной закладной на этапе строительства?

Скорость и удобство оформления права собственности. Заёмщику не нужно дополнительно обращаться в банк для оформления закладной после завершения строительства, поскольку она была оформлена на этапе выдачи кредита

Снижение расходов на оценку объекта недвижимости. После завершения строительства повторная оценка объекта не потребуется

Упрощённая процедура снятия обременения. После погашения ипотечного кредита обременение будет снято автоматически, без участия заёмщика

Безопасность. Полностью исключается риск утраты ценной бумаги и мошеннических действий с ней

Как оформить электронную закладную?

Сообщите менеджеру банка о своём желании оформить электронную закладную

Менеджер поможет оформить заказ отчёта об оценке и выпустить для вас электронную подпись

По завершению сделки банк самостоятельно направит электронную закладную в Росреестр на регистрацию. Услуга предоставляется бесплатно

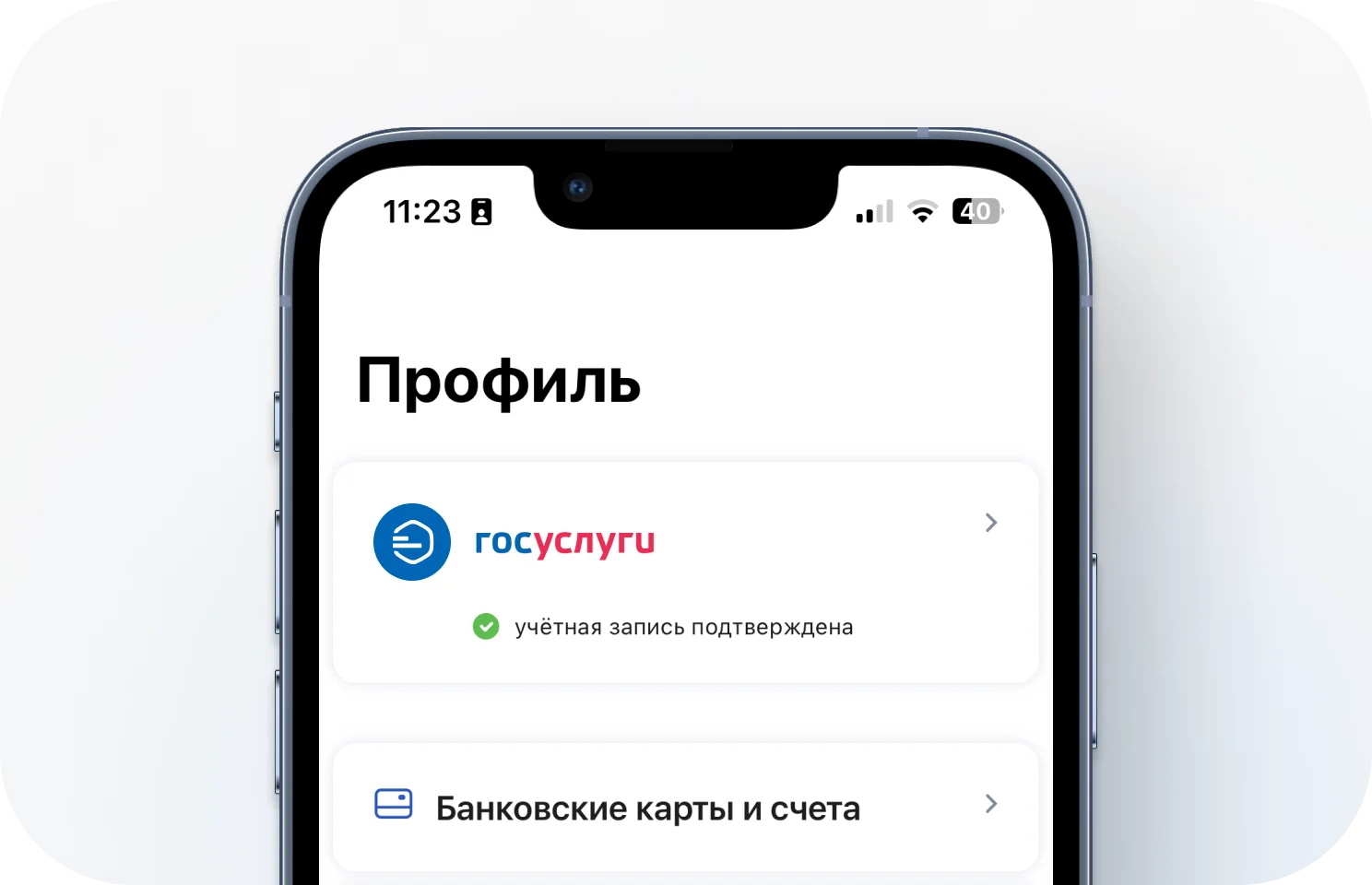

Вам не придётся предоставлять трудовую книжку и справку о доходах, достаточно паспорта и подтвержденной учётной записи на Госуслугах.

Вам потребуется только дать своё согласие на Госуслугах, и банк самостоятельно запросит сведения из Госуслуг